繼承美國遺產流程與美國遺囑認證解說

台灣人、外國人能否繼承美國資產?有哪些法律限制?這篇文章帶你完整了解「美國遺產繼承順位」、「美國遺產繼承所需文件」、「美國認證程序(Probate)」、「美國稅務注意事項」等關鍵環節。其中以加州為例,補充說明州別制度的差異與注意事項。

一、美國遺產繼承順位怎麼分?以加州為例解析制度差異

在美國,若被繼承人未立遺囑,遺產將依各州法律進行法定繼承。以下為一般常見的繼承順位,但實際適用仍需依據遺產所在州的法規:

美國無遺囑時的法定繼承順位:

- 第一順位:配偶與子女

若有配偶與子女,兩方通常共同繼承,具體比例依州法而異。有些州可能偏向保護配偶權益,優先分配較大比例予配偶。 - 第二順位:配偶與父母

若無子女,由配偶與父母共同繼承。 - 第三順位:兄弟姊妹

若無配偶、子女與父母,由兄弟姊妹繼承。 - 第四順位:祖父母或其後代

若上述親屬皆無,則由祖父母或其後代(如堂表親)繼承。

📌 注意:遺產繼承的適用法律,以遺產所在地的州法為準,與被繼承人的國籍或居住地可能無直接關聯。

美國各州的繼承制度略有不同,特別是在配偶權益、婚後財產定義與遺產分配方式上。其中「共同財產制」是多數繼承人最常遇到的制度之一,需區分「婚後所得」與「個人財產」。

例如,加州屬於共同財產州,婚後所得(如薪資、房地產、投資收益)視為夫妻共有,而婚前擁有或婚姻期間透過贈與、繼承取得的資產,則為個人財產。

在此制度下,生存配偶對共同財產擁有一半權利,其餘部分才納入遺產分配。加州、德州、亞利桑那州皆屬此制度類型。

為協助讀者理解實務操作細節,以下以「加州(California)」為例,說明該州的繼承順位與制度特色。加州是最具代表性的共同財產州之一,適用人數多、制度複雜,具有參考價值。

1. 加州的遺產繼承順位與制度特色

美國加州(California)因採「共同財產制」(Community Property System),配偶對於婚後產生的財產擁有較高的權益保障,是實務上需要特別注意的州別。若遺產位於加州、或被繼承人於加州設籍,可能適用以下規則:

無遺囑情況下的分配順位:

- 共同財產:配偶可獲 100%

- 個人財產:配偶與子女平均分配

- 分配依序為:配偶→子女 → 父母 → 兄弟姊妹

加州遺產繼承分配比例:

這類制度設計與台灣傳統的「剩餘財產差額分配」不同,實務上可能產生額外的分割程序與法律確認作業,建議由專業律師、會計師協助釐清界線。

2. 台灣人繼承美國遺產流程|以加州無遺囑情況為例說明

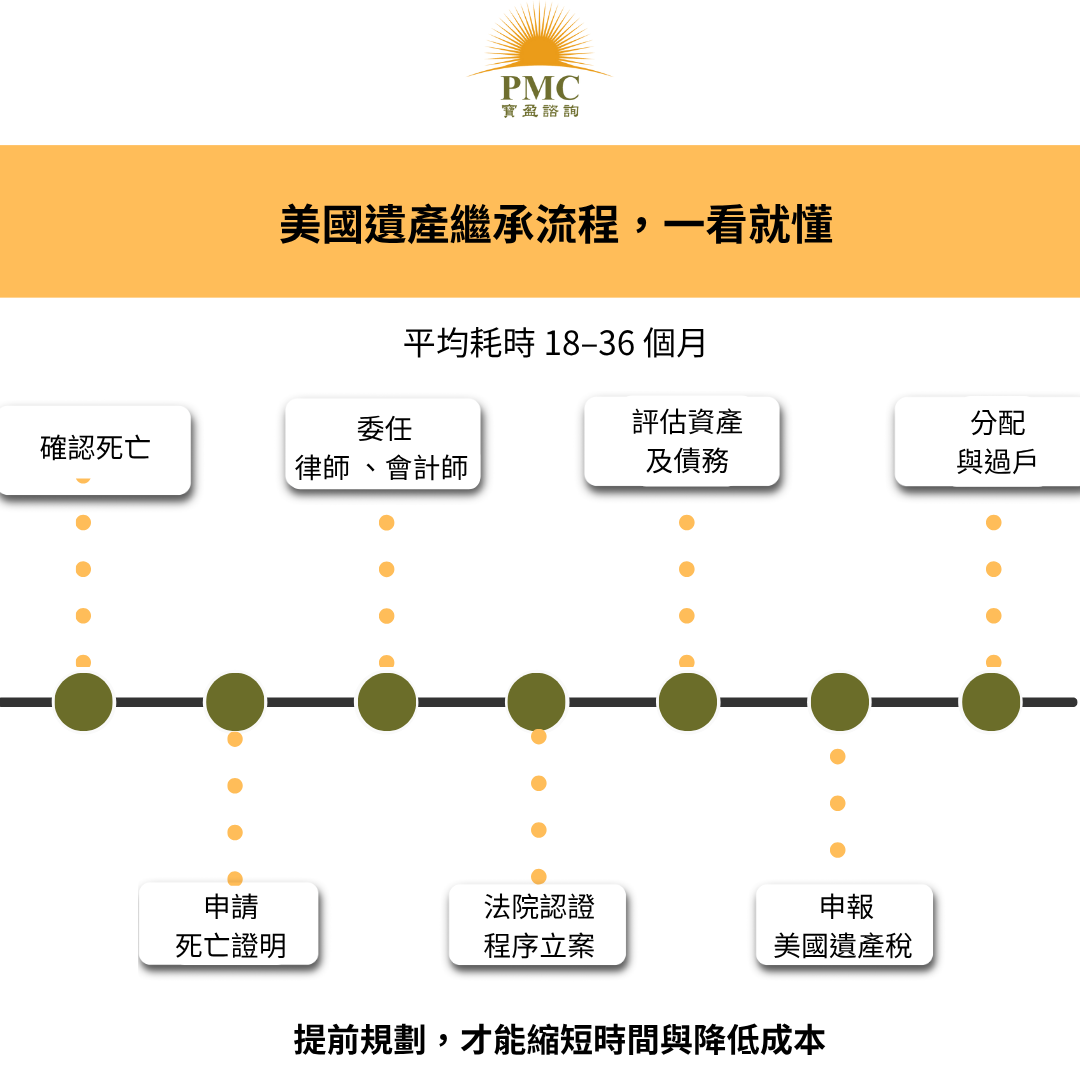

若台灣人繼承位於美國(如加州)的遺產,尤其在沒有遺囑的情況下,必須依照美國當地法院的認證程序(Probate)進行繼承申請。本段以加州為例,說明 台灣人繼承美國遺產流程 的基本步驟與時程。

(1). 確認遺產內容與所在地:

確認被繼承人在美國留下哪些資產(如銀行存款、房產、股票、信託、退休帳戶等)確認遺產所在地(美國哪個州),因為州級的遺產稅可能有差異。

(2). 取得死亡證明:

向當地政府申請被繼承人的死亡證明。

(3). 聘請美國律師及會計師(專精遺產繼承與稅務):

聘請美國會計師及美國當地專業律師協助遺產管理,律師負責遞交遺囑認證程序(Petition for Probate)及相關法律議題; 美國會計師負責稅務議題。

(4). 辦理遺囑認證(Probate)程序:

律師向法院提交遺囑認證申請,法院核准後,認證程序即立案 (會取得遺囑認證程序案號) ,法院任命遺產執行人(Executor)負責管理和分配遺產。

(5). 評估遺產價值與債務清償:

估算所有美國境內遺產價值(包括不動產、金融資產等),清理被繼承人的債務等,扣除相關費用後剩餘淨遺產。

(6). 申報美國遺產稅:

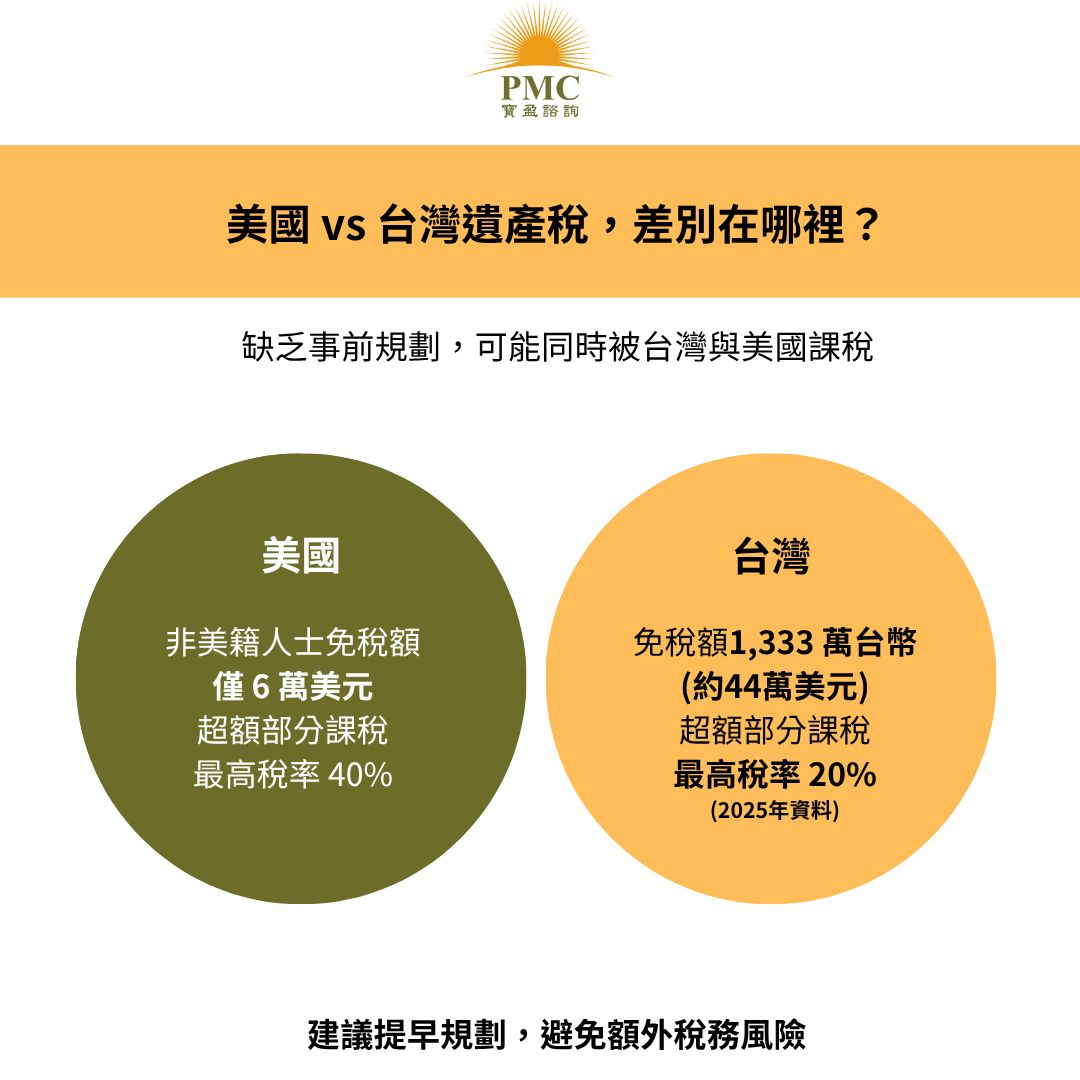

由美國會計師及遺產執行人申報IRS Form 706-NA(非居民遺產稅申報表)及其他相關稅報,台灣繼承人因為是非美國稅務居民,免稅額為US$ 60,000,美國境內資產超過此金額需要繳稅,稅率最高可達40%。

(7). 資產分配與過戶:

法院核准後 (Order Approving Final Distribution),依法定繼承規定分配資產,辦理資產過戶手續,如美國房產過戶、股票轉移等,銀行帳戶等,及依法分配律師服務公費。

3. 在加州,有遺囑情況下,如何認證與分配?

有遺囑情況下原則上被繼承人可以任意決定遺產的受益人與財產分配方式。若被繼承人有留下遺囑,需呈報至法院,由法院審查遺囑真正性,並根據遺囑意旨將遺產移轉給受益人。

加州有遺囑情況下的遺產認證流程:

(1). 提交遺囑和申請

美國律師/ 遺產執行人向加州被繼承人死亡時的居住地縣(County)遺囑認證法院提交:死亡證明、遺囑原件、申請遺囑認證。

(2). 法院公告與通知

法院會公告遺囑認證申請,通知所有潛在繼承人與債權人。通常需向繼承人及債權人發送正式通知。

(3). 遺囑認證聽證

法院安排聽證確認遺囑有效性。若無異議,法院會正式認證遺囑,並任命遺產執行人。

(4). 遺產管理與債務清償

遺產執行人管理遺產,清償債務及稅務。包括繳納州及聯邦遺產稅(如適用)。

(5). 資產估價與報告

遺產執行人需估算遺產總價值,向法院提交報告。

(6). 遺產分配

按照遺囑內容分配財產給繼承人,遞交法院分配計劃。

(7). 結案

法院發出結案令,完成資產分配及法定程序。

4. 美國加州的遺產稅是否與台灣遺產稅不同?

針對美國公民、美國居民而言,雖然美國聯邦政府課徵遺產稅的門檻相對高(2025 年為 $1399萬 美元),非美籍人士遺產免稅額為$60,000美元, 但部分州仍可能徵收州級遺產稅(State Estate Tax)或地方法定手續費。

加州本身不課州級遺產稅(State Estate Tax),但在認證過程中仍有下列可能產生的費用:

- 法院申請費、公告費

- 評估師費用(如房產)

- 執行人報酬

- 會計師/律師協助稅務申報的顧問費

因此,即使免繳加州州級遺產稅,程序成本仍不容忽視,特別是對於沒有設立信託或預先規劃遺囑的繼承人而言。

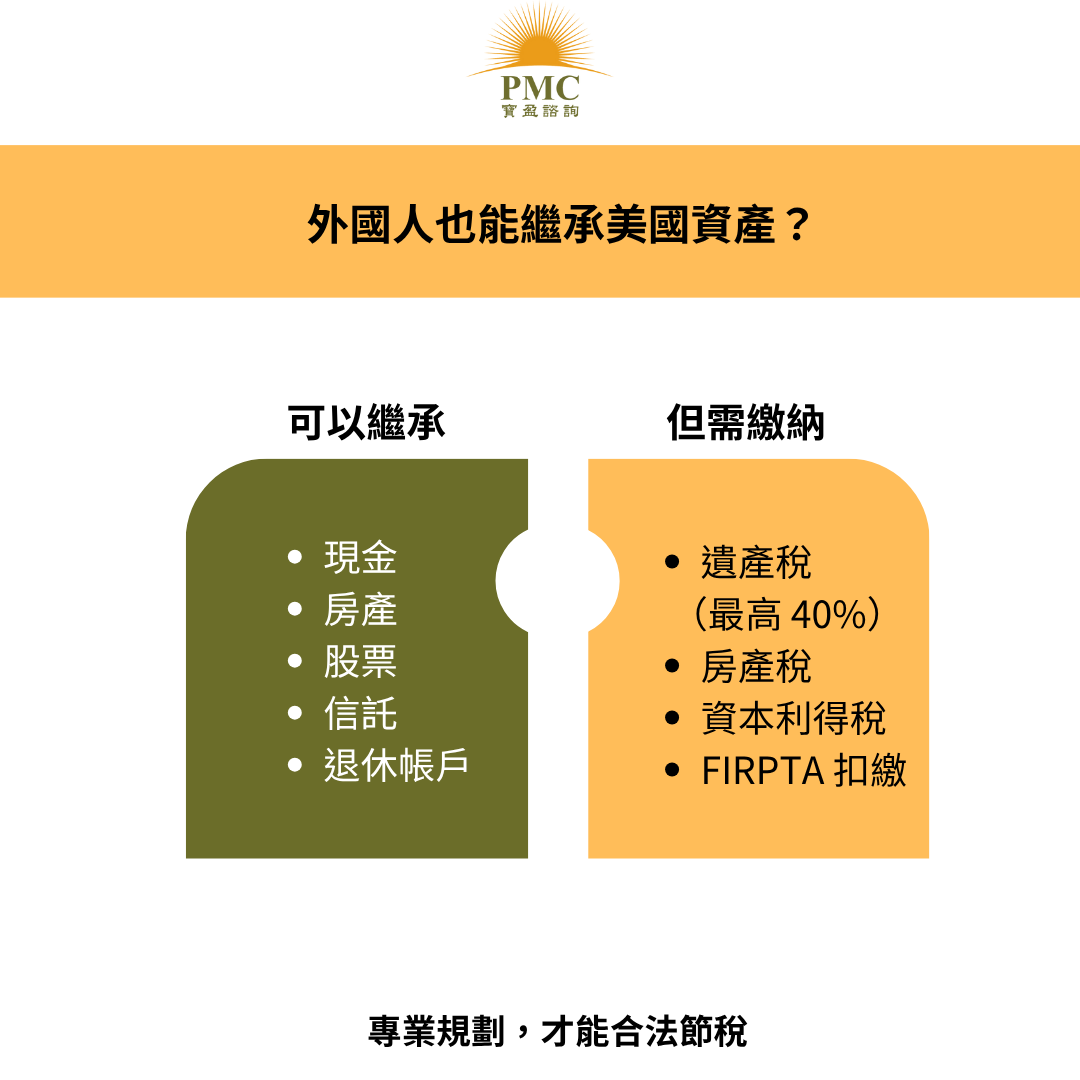

二、外國人可以繼承美國遺產嗎?有哪些限制與條件?

1. 外國人可以繼承哪些遺產?

外國人(指非美國公民、非美國居民者)可以繼承包括:現金、銀行存款、股票與證券、房地產(如房屋、土地)、信託資產、退休帳戶(IRA、401(k) 等。

2. 居民身份定義

針對美國遺產稅而言,「居民」與「非居民」的定義取決於 ”意圖”,有別於美國所得稅對「居民」與「非居民」的認定。

美國所得稅上,對「居民」的判斷是依據「實質居留測試(Substantial Presence Test)」。然而,美國遺產稅上,對「居民」的判斷是依據納稅義務人是否有意圖居留在美國境內。稅法預設,所有納稅義務者都有意圖居留在美國境內,除非納稅義務者實質遷移至美國境外。

換言之,美國遺產稅對居民的定義相較於美國所得稅更為廣泛;更多人可能會被課徵美國遺產稅。

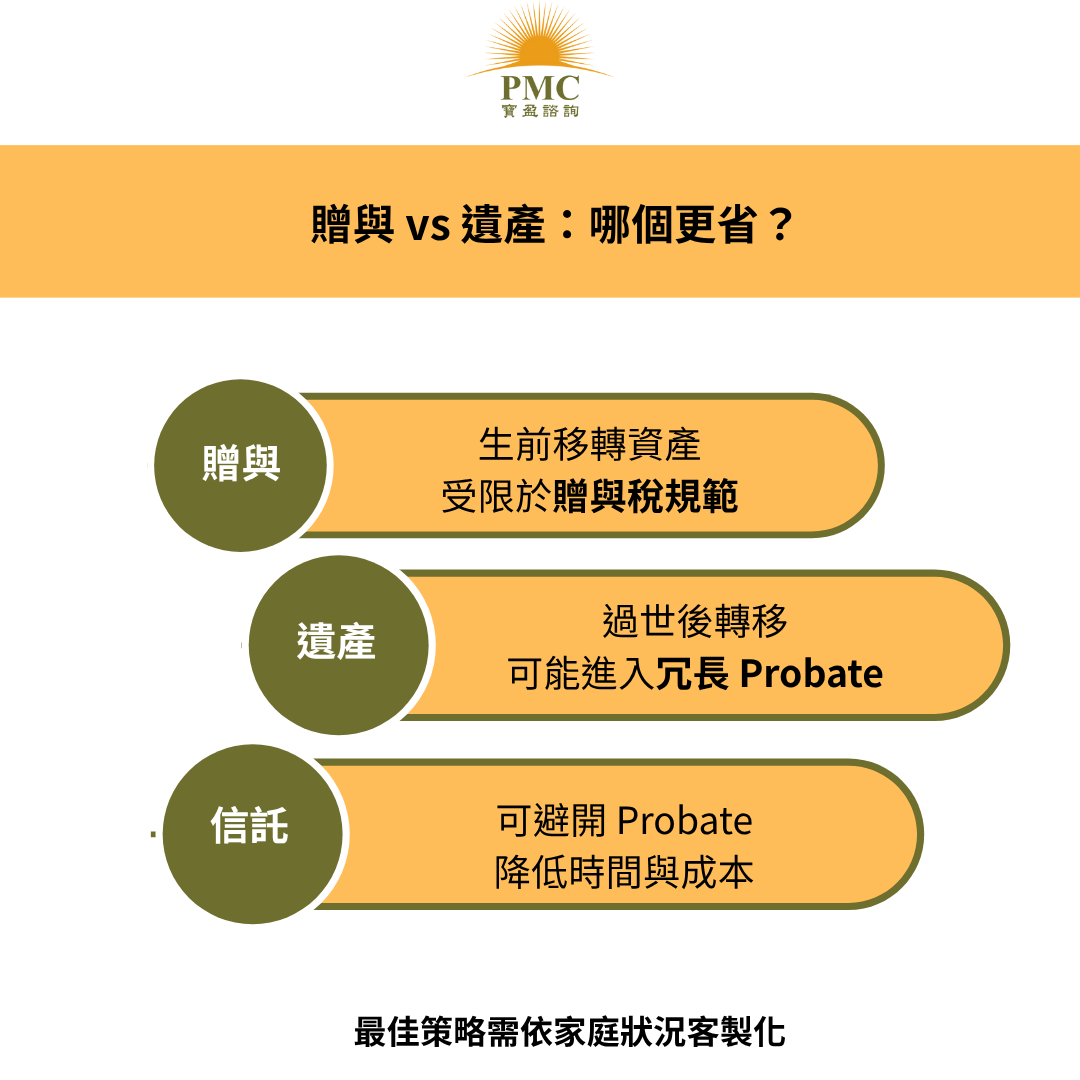

3. 如何減輕或避稅?

(1). 贈與 vs. 遺產

一些人選擇生前轉移財產以避開遺產稅,但也會受到贈與稅規範(Gift Tax)。

(2). 運用遺囑與信託安排

美國人、非美國人都可以事先透過信託工具來安排遺產繼承,除了減輕繼承人的稅負,還可以避免耗時高成本的美國認證程序,並提供生前生後資產保全的保障。 美國信託有許多種類型,不同的功能適用於不同的情況。建議與專業會計師與律師討論,為您量身訂做選擇適合您的傳承工具。

作者資訊:

石馥嘉 (Helen Shyr)會計師,寶盈諮詢董事長,美國 UIUC 稅務碩士。

曾任國際四大會計師事務所美國稅務部高階主管及政大會計研所講師。具備超過 20年台美跨境執業經驗,專精於台美遺產贈與稅務規劃及申報、家族傳承及跨境資產合規諮詢,為高資產族群提供權威的台、美稅務解析。

三、常見問題

Q1. 沒有遺囑可以繼承嗎?

A. 能繼承,遺產會依照法律規定的「法定繼承順位」來分配,而不是依被繼承人的喜好。

法院會指定遺產管理人(Executor / Administrator),負責清點、管理及分配遺產。

Q2. 非美國人可以持有美國房地產嗎?

A. 非美國人可以持有美國房地產,美國對外國人在購買和持有房地產方面並無嚴格限制。其中:

- 允許外國人購買與持有:美國法律允許非美國公民或居民自由購買及持有房地產,包括住宅、商業用地和投資房產。不需要成為美國公民或持有綠卡。

- 稅務責任:房產稅:每年需繳納當地房產稅。所得稅:如果出租房產,租金收入需向美國國稅局(IRS)申報並繳稅。

- 資本利得稅:出售房產時可能需繳資本利得稅。FIRPTA法案:外國人在出售美國不動產時,買方須扣留15%銷售總額繳交給IRS作為預扣稅。寶盈諮詢能協助降低其預扣稅。

Q3. Probate 可以避免嗎?

A. 可以,在美國有方法可以避免或減少遺囑認證程序(Probate),這對節省時間、降低費用、避免公開遺產細節都很有幫助。以下是常見的避免或簡化 Probate 的方式:

- 設立生前信託(Revocable Living Trust or Irrevocable Trust)

- 共同持有(Joint Ownership)

- 受益人指定(Beneficiary Designations)

- 小額遺產簡易程序(Small Estate Affidavit)

- 生前贈與與轉讓

Q4. 申請美國遺產認證需要多久?申請美國遺產認證程序需要多久?

A. 美國遺產認證程序所需時間會因案件複雜度、所在州法院效率、是否有爭議等因素而有很大差異。一般時間範圍是18 - 36個月。

Q5. 在台灣可以遠端處理美國遺產繼承嗎?

A.可以,寶盈諮詢可以協助你在台灣遠端處理美國遺產繼承。但過程中會涉及一些程序與文件的準備,且通常需要代理人(如美國會計師、當地律師)協助。

Q6. 在台灣繼承美國遺產,需要準備哪些文件?

A. 以下是常見所需資料:

1. 被繼承人相關文件:

- 死亡證明(由美國州政府發出)

- 遺囑副本(若有遺囑,建議附法院認證)

- 遺囑認證法院判決書(Probate Court Order)

- 遺產執行人授權文件

- 美國資產清單與估價報告

2. 繼承人身分與親屬關係證明:

- 護照影本、戶籍謄本、出生證明或結婚證書等

3. 稅務文件:

- IRS Form 706-NA(如適用)

- 遺產稅繳納證明

4. 文件認證與翻譯:

- AIT(美國在台協會)領事認證

- 中文翻譯與譯者聲明

5. 匯款與過戶文件:

- 銀行匯款申請書、外匯申報書、過戶證明文件

這些文件通常須由遺產執行人或專業律師、會計師協助準備與遞交。

Q7. 美國遺囑認證(Probate)是什麼?一定需要嗎?

A. Probate 是法院用來確認遺囑有效性、指定遺產執行人,並管理及分配遺產的法律程序。若遺產中有不動產或資產價值較高,通常會需要啟動 Probate。

常見步驟如下:

- 提交遺囑與死亡證明

- 法院核驗遺囑真實性

- 指定遺產執行人(Executor)

- 公告債權人、清償債務

- 清點與管理遺產

- 申報聯邦與州稅(如適用)

- 最終資產分配並結案

補充說明:

- 若無遺囑(intestate),則依據州法由法院指派管理人(Administrator)與法定順位分配。

- 若資產額度低於州法門檻、或已設立信託,可免除完整 Probate 流程。

📞 立即點擊預約一對一顧問諮詢,由專業美國會計師協助您找到最適策略。